Новогодние подарки для детей: учет и налогообложение. Новогодние подарки: бухучет и налогообложение Детские подарки от организации

Самое время выбирать яркие новогодние подарки к празднику 2020. Подарки принято дарить детям, друзьям, родным и близким, коллегам, деловым партнерам, детям сотрудников, на корпоративных праздниках и всем, кого хочется порадовать знаком внимания. Новый год – необычный праздник, атмосфера прекрасного настроения и чуда. Новогодние зимние подарки обязательно отличаются от тех, что можно получить на любое другое торжество, особенно подарки для детей . Разве можно представить довольного ребенка без кондитерских сладостей?

Компания «Дарэлль» помогает творить настоящий праздник, подарить новогодние подарки сотрудникам, руководителям и их детям. Наши партнеры – кондитерские фабрики, производители России, состав подарков – самые вкусные конфеты и шоколад. К каждому подарку можно выбрать эксклюзивную упаковку, необычное украшение, подходящие в качестве подарка сотрудникам.

Выбор новогодних подарков детям сотрудников

Весь огромный ассортимент отличных подарочных упаковок для детей и взрослых в нашем каталоге можно разделить на оригинальные коллекции. Оформление наборов:

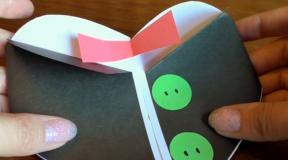

- необычные и яркие картонные коробки (подарки: письма от Деда Мороза, сундучки, елки и многое другое);

- практичные качественные мешочки в зимнем стиле;

- небольшие новогодние пакетики с ярким необычным дизайном;

- полезные и веселые мягкие игрушки для конфет (Деды Морозы, снеговики, олени, и, конечно, актуальные подарки 2020 года, символы восточного календаря, – свиньи (кабана));

- эксклюзивные деревянные коробки – оформление, достойное самых ценимых и дорогих коллег;

- оригинальные упаковки из жести, загляните в каталог – хочется выбрать все!

Подарки для детей: выбираем наполнение

Можно купить набор шоколадных сладостей в магазине как «кота в мешке», не зная, что находится внутри. «Дарэлль» же предлагает выбрать отличный сладкий состав в зависимости от вкуса, пожеланий и выделенного на подарки бюджета.

По традиции сладкие составы новогоднего подарка для любимых детей сотрудников могут отличаться как по весу, так и виду кондитерского наполнения:

- Для любителей вкусной карамели, нуги, вафель и небольшого количества шоколада подойдет вариант набора «Стандарт».

- Больше шоколадных конфет – в подарке «Люкс».

- Элитный шоколад и дорогие сладости – в эксклюзивных наборах «ВИП».

- Новогодние подарки 2020 включают новый интересный состав «Дары природы». В него входят хорошие травяные чаи, необычное печенье, орешки, цукаты, и даже настоящий вкусный мед.

Наполнение сладких сюрпризов детям сотрудников может быть как одинаковым, так и разным по весу – от 300 до 4000 г (настоящий кондитерский праздник!).

Вкусные новогодние подарки от производителя

Поспешите скачать каталог прекрасных подарков, наступление Нового года не так далеко. В канун праздника появится множество важных дел, а ваши подарки уже будут куплены. Останется дождаться праздника у елки и преподнести приятный сюрприз.

Обратите внимание, регистрация на сайте приносит приятные бонусы, наши менеджеры предложат отличные идеи, помогут сделать идеальный выбор и заказать уникальные подарки, подробно расскажут об ассортименте, учтут ваши пожелания, вкус и бюджет.

Мы доставим подарки детям ваших сотрудников оптом не только по Москве, но и по всей России и СНГ, как настоящий Дед Мороз. Доставка заказов почтой, а также курьером домой или в вашу организацию. Стоимость рассчитывается индивидуально.

«Дарэлль» дарит новый взгляд на традиционные подарки сотрудникам. С нами сладкие подарки с конфетами превращаются в прекрасные и яркие сюрпризы, которые обязательно захочется повторить.

Дарить сладкие подарки своим сотрудникам с «Дарэлль» – настоящий праздник.

Анна ЛюбимоваПрекрасная традиция – дарить подарки на Новый год на работе для детей сотрудников – укоренилась еще в советские времена. Не упразднилась эта процедура и сейчас, хотя нормы и некоторые положения, прежде всего финансового плана, изменились.

В канун рождественских праздников предприятия стараются создать приподнятое настроение и порадовать работников и их детей новогодними сладкими и приятными презентами. Родителей часто интересуют вопросы: с какого возраста дарят бюджетные подарки от организации ребенку и до скольки лет дают новогодние подарки на предприятии? Дают ли новогодние подарки в декретном отпуске?

Для новогодних подарков от государства имеет значение возраст детей работников. В госучреждениях бесплатные новогодние подарки детям сотрудников по закону положены до 14-летнего возраста. Частные предприятия иногда дарят презенты не только всем несовершеннолетним чадам, но и самим сотрудникам. К примеру, это могут быть открытки, чашки, ручки, книги и т.д. Все зависит от решения руководства и средств.

Для официально оформленных сотрудниц, находящихся в декретном отпуске, выдача подарков осуществляется с рождения ребенка . В случае, когда оба родителя работают на одном предприятии, то подарок на ребенка получает каждый из них, на двух детей, соответственно, в сумме будет получено 4 подарка.

Предприятие имеет несколько вариантов закупки подарков. Это может быть оптовая закупка из собственных средств у любой торговой компании, приобретение товаров путем перечисления своих средств на счет неприбыльных организаций, а также профсоюзное финансирование и использование средств от Фонда социального страхования.

Первый вариант предполагает выдачу бесплатных презентов, которая сопровождается налогообложением на общих основаниях. Поэтому руководство организаций часто обращается к такому виду финансирования, как перечисление на неприбыльные организации.

Перечисления финансов на неприбыльные организации

В период с середины ноября и до середины января (с 15-го по 15-е) предприятие официально имеет право на льготное финансирование праздничных рождественских мероприятий и презентов для детей сотрудников. Для этого необходимо заключить договор с одной из неприбыльных организаций, к которым относятся профсоюзы, органы МСУ (местного самоуправления), государственной власти, а также государственные образовательные и культурные заведения. Одним из условий является ограничение бюджетной стоимости подарка, которая не должна превышать установленную законом 8-процентную норму от прожиточного минимума, а также должна быть соблюдена определенная номенклатура, входящая в состав подарка.

Кому положены подарки от соцзащиты?

Социальный фонд страхования бесплатно предоставляет детские новогодние подарки лицу, которое социально застраховано и имеет ребенка возрастом до 14 лет. Таковыми являются родители, опекуны, усыновители. Право на получение имеют временно неработающие матери, находящиеся в декрете до достижения малышом 3-летнего возраста, но не прервавшие трудового соглашения с организацией, а также родители, работающие сезонно и состоящие в трудовых отношениях с предприятием-работодателем.

Работницы, которые ухаживают за ребенком от 3 лет и пребывают в отпуске без сохранения зарплаты, а также бабушки, дедушки и другие члены семьи, кроме вышеуказанных, не имеют права на получение подарка. Также могут получить отказ и лица, которые не имеют документов, подтверждающих, что они имеют малолетних детей, которым не исполнилось 14 лет. Следует обратить внимание на такой момент, как сроки, когда ребенку исполняется 14.

Получить подарок может малолетний ребенок, у которого 14-й день рождения наступает после 31 декабря текущего года, но не раньше

Новогодние подарки от профсоюза

Предприятия, в составе которых есть профсоюзная организация, перекладывают миссию вручения подарков на нее. Члены профсоюза, которые регулярно вносят членские взносы, имеют право на получение бесплатных презентов на детей. Не является налогооблагаемым родительским доходом детский новогодний подарок от профсоюза, включающий кондитерские изделия, отечественные игрушки и фрукты, стоимостью , не превышающей 8%-й прожиточный минимум или же подарок, стоимость которого не более 50%-в от установленной зарплаты-минималки. Превышение установленных правил и норм облагается налогом, как доход в виде дополнительных благ.

До какого возраста дают детям новогодние подарки от профсоюза? Поскольку возраст детей получателей законодательно четко не оговорен, исходя из практики, профсоюзы обычно вручают подарки на Новый год малолетним детям, возраст которых определяется Семейным кодексом, то есть не до совершеннолетия (18 лет), а только до 14.

Детские корпоративные подарки на Новый год

Новогодние подарки детям работников от работодателя могут быть вручены в качестве дополнительного блага по инициативе руководства конкретной организации за счет собственных средств и прибыли. В этом случае на предприятии принимается решение о допустимых возрастных рамках , а также размерах и составе самого подарка. Подарки детям на Новый год от организации могут включать нестандартный набор сладостей, фруктов, а также сувениры, игрушки, укомплектованные на усмотрение директоров. На большинстве предприятий принято организовывать за счет предприятия праздничный банкет.

Перед закупками директор издает приказ, в котором прописывается размер товаров и сумма, выделенная на закупку (определяется исходя из предварительно составленной сметы). Количество подарков указывается на основании поданных отделом кадров списков сотрудников, имеющих несовершеннолетних детей.

В приказе также отображается информация о торговой точке, где будут осуществляться закупки и организационные вопросы, в частности порядок выдачи подарков

Такая статья расходов, как приобретение подарков или организация корпоративного банкета, включается в налоговые. Если стоимость презента превысит 50-процентный барьер размера «минималки», то лишняя сумма облагается НДФЛ и военным сбором.

24 декабря 2017, 23:38" № 12/2016

Надо ли удерживать НДФЛ с доходов сотрудников, детям которых были вручены подарки? Возникает ли объект обложения страховыми взносами? Какие документы необходимо оформить? Как отражаются приобретение и выдача детских новогодних подарков в бухгалтерском учете?

Дарить новогодние подарки детям сотрудников – хорошая традиция, которая сложилась во многих учреждениях. За счет каких средств приобретаются такие подарки и можно ли их учесть при исчислении налога на прибыль? Надо ли удерживать НДФЛ с доходов сотрудников, детям которых были вручены подарки? Возникает ли объект обложения страховыми взносами? Какие документы необходимо оформить дарителям? Именно с такими вопросами сталкиваются бухгалтеры учреждений бюджетной сферы сразу после праздников.

От редакции:

В канун нового года учреждение может дарить подарки не только детям сотрудников, но и непосредственно самим сотрудникам. Подробно о нюансах вручения подарков и выплате материальной помощи сотрудникам учреждения мы писали в № 6, 2016.

Приобретаем подарки.

Начнем с того, что возможность приобретать подарки за счет бюджетных средств предоставляется учреждениям крайне редко.

В более благоприятной ситуации находятся бюджетные и автономные учреждения, которые могут получать:

- субсидии (на выполнение государственного (муниципального) задания, на иные цели и др.) из соответствующего бюджета бюджетной системы РФ (ст. 78.1 БК РФ);

- доходы от внебюджетной деятельности, которые в последующем поступают в их самостоятельное распоряжение (ст. 298 ГК РФ).

Именно доходы от внебюджетной деятельности являются основным источником финансирования расходов на приобретение новогодних подарков детям сотрудников.

Обратите внимание: Затраты на приобретение подарков должны быть отражены в плане финансово-хозяйственной деятельности.

Что касается казенных учреждений, приобретение новогодних подарков за счет бюджетных средств допускается только в случае, если такие расходы предусмотрены бюджетной сметой, с разрешения вышестоящего главного распорядителя (распорядителя) бюджетных средств.

Обратите внимание:

На основании п. 3 ст. 161 БК РФ казенные учреждения не имеют права распоряжаться доходами, полученными от осуществления ими приносящей доход деятельности, поскольку они перечисляются в соответствующий бюджет бюджетной системы РФ. Для них бюджетные средства являются единственным источником финансирования, и если затраты на приобретение новогодних подарков не предусмотрены бюджетной сметой, то их нельзя производить.

Приобретение подарков для детей сотрудников необходимо оформить оправдательными документами. В этих целях издается приказ (распоряжение) руководителя учреждения, в котором указываются:

- лица, ответственные за приобретение и выдачу подарков;

- примерная стоимость одного подарка;

- источники финансового обеспечения расходов;

- сроки выдачи подарков;

- список сотрудников и их детей, которым вручаются подарки. Такой список может быть оформлен в виде приложения к приказу (распоряжению).

Поступление подарков в учреждение должно быть подтверждено первичными учетными документами: товарными накладными (продавца), кассовыми, товарными чеками (при оплате наличными деньгами), а также иными документами, подтверждающими факт приобретения подарков.

Как оформить передачу детских подарков?

Передача новогодних подарков детям сотрудников учреждения регулируется гл. 32 «Дарение» ГК РФ. Согласно п. 1 ст. 572 по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или третьим лицом.

Такой договор учреждение может заключить устно.

Письменное заключение договора необходимо только в случаях, предусмотренных ст. 574 ГК РФ.

Оформление договора в письменной форме требуется:

Если стоимость дара от юридического лица превышает 3 000 руб.

Если договор содержит обещание дарения в будущем.

Если объектом дарения является недвижимое имущество.

Выдачу подарков следует сопроводить соответствующей ведомостью, форма которой является произвольной и разрабатывается учреждением самостоятельно.

Напомним, что любая форма, в том числе ведомость на выдачу детских подарков, должна содержать обязательные реквизиты первичного учетного документа:

- наименование документа;

- дату его составления;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, либо наименование должности лица, ответственного за оформление свершившегося события;

- подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

К сведению:

Требования к «первичке» установлены ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», а также п. 7 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной Приказом Минфина РФ от 01.12.2010 № 157н (далее – Инструкция № 157н).

Надо ли удерживать НДФЛ со стоимости детского подарка?

По общему правилу при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ). При этом налоговой базой является указанных подарков. В стоимость таких подарков включается соответствующая сумма НДС (п. 1 ст. 211 НК РФ).

Обычно стоимость детских подарков, вручаемых в бюджетных учреждениях, не превышает 500 – 700 руб., следовательно, можно применить норму п. 28 ст. 217 НК РФ. Данным пунктом предусмотрено: в ситуации, когда стоимость подарка составляет менее 4 000 руб. (с учетом ранее выданных сотруднику в течение года подарков), налогооблагаемый доход у налогоплательщика не возникает.

Обратите внимание:

Если стоимость подарков на одного сотрудника за год окажется больше 4 000 руб., с суммы превышения нужно удержать НДФЛ.

Можно ли учесть расходы на детские подарки при исчислении налога на прибыль?

Согласно п. 1 ст. 252 НК РФ учреждения, являющиеся плательщиками налога на прибыль, вправе уменьшить полученные доходы на сумму произведенных расходов. Исключение составляют расходы, указанные в ст. 270 НК РФ. Пунктом 16 этой статьи предусмотрено, что стоимость безвозмездно переданного имущества и расходы, связанные с такой передачей, при определении налоговой базы не учитываются. Поскольку детские подарки являются безвозмездно переданным имуществом, учесть расходы на их приобретение при исчислении налога на прибыль нельзя.

Возникает ли при передаче детских подарков объект обложения НДС?

С учетом требований ст. 146 НК РФ передача учреждением подарков детям сотрудников признается реализацией товаров на безвозмездной основе, являющейся объектом обложения НДС. Датой определения налоговой базы по НДС при безвозмездной передаче подарков будет дата их вручения.

В данной ситуации:

налогооблагаемая база определяется как рыночная стоимость подарка (покупная стоимость) без учета НДС (п. 2 ст. 154 НК РФ);

сумма НДС, предъявленная продавцом подарков, может быть принята к вычету в общеустановленном порядке на основании счета-фактуры (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

По вопросу составления счетов-фактур при передаче подарков работникам и их детям Минфин представил разъяснения в Письме от 08.02.2016 № 03-07-09/6171: поскольку физические лица не являются плательщиками НДС и, соответственно, не принимают этот налог к вычету, при безвозмездной реализации товаров физическим лицам (сотрудникам и их детям) счета-фактуры по указанным операциям в адрес каждого физического лица можно не выставлять. При этом для отражения данных операций в книге продаж следует составить бухгалтерскую справку-расчет или сводный документ, содержащий суммарные (сводные) сведения по названным операциям.

В случае составления в вышеуказанной ситуации счета-фактуры на все операции по безвозмездной реализации подарков физическим лицам его можно выписывать в одном экземпляре для учета операций продавцом по итогам налогового периода.

В таком счете-фактуре в строках 6 «Покупатель», 6а «Адрес», 6б «ИНН/КПП покупателя» ставятся прочерки (разд. II приложения 1 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»).

К сведению:

Принять «входной» НДС к вычету можно независимо от того, учитываются ли расходы на подарки при расчете налога на прибыль. Дело в том, что критерии обоснованности расходов, установленные ст. 252 НК РФ, не могут служить критериями обоснованности вычетов по НДС (постановления ФАС МО от 22.02.2012 № А41-23656/11, ФАС ПО от 05.05.2009 № А65-16388/08).

Одно время по вопросу уплаты НДС со стоимости детских новогодних подарков складывалась неоднозначная арбитражная практика.

Так, в Постановлении от 13.09.2010 № А26-12427/2009 ФАС СЗО отклонил довод инспекции об обязанности включить в налоговую базу по НДС стоимость новогодних подарков детям сотрудников. Он указал, что передача детских подарков обусловлена наличием трудовых отношений между организацией и работниками и относится к системе поощрения сотрудников. Следовательно, в результате такой передачи не возникает объект обложения НДС.

Однако в Постановлении от 25.06.2013 № 1001/13 по делу № А40-29743/12-140-143 Президиум ВАС признал правильным вывод судов нижестоящих инстанций о том, что операции по безвозмездной передаче работникам детских новогодних подарков необходимо учитывать при определении налоговой базы по НДС.

К сведению:

Учреждение имеет право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этого учреждения без учета налога не превышала в совокупности 2 млн руб. (п. 1 ст. 145 НК РФ).

Надо ли начислять на стоимость детских подарков ?

Объектом обложения страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний для плательщиков страховых взносов признаются, в частности, выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предмет которых – выполнение работ, оказание услуг (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

К сведению:

Аналогичная норма установлена пп. 1 п. 1 ст. 420 НК РФ, которым определен объект обложения страховыми взносами и положения которого будут применяться с 01.01.2017.

Вручение учреждением новогодних подарков детям сотрудников является безвозмездной передачей права собственности на них и не считается вознаграждением работников. Кроме того, подарки приобретаются для детей, которые не состоят с учреждением в трудовых (гражданско-правовых) отношениях и не признаются застрахованными лицами. Также получение подарков не связано с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсационной выплатой, имеет разовый и необязательный характер, стоимость подарков определяется вне зависимости от стажа работника и результатов его труда. Следовательно, стоимость переданных работодателем сотрудникам детских новогодних подарков не должна учитываться при расчете базы по страховым взносам.

К сведению:

Согласно п. 4 ст. 420 НК РФ не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых, в частности, является переход права собственности или иных вещных прав на имущество.

Позиция контролеров по данному вопросу представлена в письмах Минтруда РФ от 22.09.2015 № 17-3/В-473, Минздравсоцразвития РФ от 19.05.2010 № 1239-19.

Арбитры также придерживаются мнения, что стоимость подарков не включается в облагаемую страховыми взносами базу (постановления АС СКО от 06.08.2015 № Ф08-4089/2015 по делу № А32-27379/2014, ФАС ВСО от 11.12.2012 № А33-3507/2012, от 23.05.2012 № А33-15492/2011).

Отражаем приобретение и выдачу детских новогодних подарков в бухгалтерском учете.

Расходы на оплату договора, предметом которого является приобретение подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи, относятся на статью 290 «Прочие расходы» КОСГУ (Указания № 65н , Письмо Минфина РФ от 12.02.2016 № 02-05-10/7682).

В течение всего периода нахождения подарков в учреждении они учитываются на забалансовом счете «Награды, призы, кубки и ценные подарки, сувениры» по стоимости их приобретения (п. 345 Инструкции № 157н).

Аналитический учет по забалансовому счету ведется в карточке количественно-суммового учета материальных ценностей в разрезе материально ответственных лиц, мест хранения, по каждому предмету имущества (п. 346 Инструкции № 157н).

Итак, произведенные расходы, связанные с покупкой подарков, отражаются в учете следующим образом:

|

Вид учреждения |

Дебет |

Кредит |

|

Казенное учреждение (Инструкция № 162н*) |

||

|

Бюджетное учреждение (Инструкция № 174н**) |

||

|

Автономное учреждение (Инструкция № 183н***) |

*Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

**Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

***Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

Списание детских подарков с забалансового учета при их передаче сотрудникам производится на основании документов, подтверждающих факт дарения. Как было указано выше, таким документом является, в частности, ведомость выдачи подарков.

В бухгалтерском учете составляются следующие проводки:

|

Казенное учреждение |

Бюджетное учреждение |

Автономное учреждение |

|||

|

Переданы детские новогодние подарки (стоимость подарков без НДС) |

|||||

|

Начислен НДС на стоимость подарков |

|||||

|

Удержан НДФЛ со стоимости подарков из заработной платы |

|||||

В заключение перечислим основные выводы, связанные с учетом и налогообложением новогодних подарков для детей сотрудников учреждения:

- подарки могут быть приобретены как за счет средств бюджета, так и за счет средств, полученных бюджетными и автономными учреждениями от приносящей доход деятельности. При этом такие расходы должны быть предусмотрены в смете казенных учреждений и плане финансово-хозяйственной деятельности бюджетных и автономных учреждений;

- , связанный с передачей детских подарков, как правило, заключается в устной форме;

- стоимость переданного сотруднику детского подарка не облагается НДФЛ (при условии соблюдения общего лимита на подарки в течение года в размере 4 000 руб.);

- расходы учреждения на приобретение детских подарков не учитываются при налогообложении прибыли;

- стоимость подарков облагается НДС, так как признается реализацией товаров на безвозмездной основе. При этом учреждение имеет право принять к вычету «входной» НДС;

- на стоимость подарков не начисляются страховые взносы;

- до момента передачи подарков получателям они учитываются на забалансовом счете «Награды, призы, кубки и ценные подарки, сувениры».

Сначала проанализируем ситуацию, когда фирма вручает подарки своим работникам.

Налог на прибыль

По нашему мнению, новогодние подарки работникам не относятся к заработной плате. Ведь, как правило, они абсолютно одинаковы для всех и не зависят от стажа работы, занимаемой сотрудником должности и отсутствия дисциплинарных взысканий. А в соответствии со статьей 129 Трудового кодекса РФ заработная плата - это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы.

Отметим, что Минфин России (письма от 28 мая 2012 г. № 03-03-06/1/281, от 23 апреля 2012 г. № 03-03-06/2/42) разъяснил, что выплаты в связи со знаменательными датами, не связанные с производственными результатами работников, не могут быть признаны .

Налог на доходы физлиц

В силу пункта 28 статьи 217 Налогового кодекса РФ стоимость подарков, полученных от организаций и предпринимателей, сумма которых за налоговый период (то есть год) не превышает 4000 руб., .

Тогда все просто: если стоимость подарка не превышает 4000 руб., то облагать его НДФЛ не нужно. А вот с суммы превышения придется удержать налог.

Обратите внимание: если новогодний подарок передается сотруднице, находящейся в декретном отпуске, это ничего не меняет. Ведь, во-первых, формально она по-прежнему остается работником организации, а во-вторых, в пункте 28 статьи 217 Налогового кодекса РФ вообще не сказано, что подарки можно дарить только работникам.

Страховые взносы

Как указано в части 1 статьи 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, облагаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Примечание. Перечень выплат, не облагаемых страховыми взносами, приведен в статье 9 Закона № 212-ФЗ.

При этом в части 3 статьи 7 Закона № 212-ФЗ установлено, что не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество или имущественные права.

За определением подарка нужно обратиться к Гражданскому кодексу РФ.

В пункте 1 статьи 572 Гражданского кодекса РФ сказано, что по договору дарения даритель безвозмездно передает или обязуется передать вещь в собственность третьему лицу. Причем дарение может быть совершено устно, за исключением некоторых случаев (п. 1 ст. 574 Гражданского кодекса РФ). Так, в письменной форме заключается договор дарения движимого имущества, когда дарителем является юридическое лицо и стоимость дара превышает 3000 руб. (п. 2 ст. 574 Гражданского кодекса РФ). Таким образом, если стоимость новогоднего подарка работникам находится в пределах, например, от 3000 до 4000 руб., то компании нужно заключить с каждым своим работникам письменный договор дарения. И тогда взносы со стоимости подарка можно не начислять.

Согласно подпункту 1 пункта 1 статьи 146 Налогового кодекса РФ, признается реализация товаров, работ, услуг на территории РФ. При этом в силу пункта 1 статьи 39 Налогового кодекса РФ к реализации приравнивается передача товаров на безвозмездной основе.

При вручении сотрудникам компании подарков им фактически передается право собственности на них, поэтому такая передача облагается НДС (письмо Минфина России от 22 января 2009 г. № 03-07-11/16).

Спорить в настоящее время с чиновниками нереально, так как суды придерживаются аналогичного мнения (постановление Президиума ВАС РФ от 25 июня 2013 г. № 1001/13).

Впрочем, на практике все не так печально. Ведь признав эту операцию налогооблагаемой, суд разрешил возмещать относящийся к ней «входной» НДС. Так как работникам подарок вручают по цене приобретения, начисленный и возмещаемый НДС в итоге дают ноль. Так что компания ничего не теряет.

Подарки детям

А теперь поговорим о том, какие налоговые обязательства возникают в случае вручения подарков детям сотрудников фирмы.

Налог на доходы физических лиц

Здесь трудностей несколько больше.

Начнем с того, кто получает подарок с точки зрения уплаты НДФЛ - непосредственно ребенок или его родитель?

Мы полагаем, что формально здесь есть два варианта развития событий.

1. Подарки отдают непосредственно детям . Например, на празднике.

И вот здесь возникает интересная правовая коллизия.

Доход получает кто? Ребенок. Значит, он и является налогоплательщиком, однако в нашей стране дети от уплаты налогов не освобождены.

При этом, согласно пункту 1 статьи 26 Налогового кодекса РФ, налогоплательщик может участвовать в налоговых отношениях через законного или уполномоченного представителя. Но надо учитывать, что в силу пункта 7 постановления Пленума ВАС РФ от 28 февраля 2001 г. № 5 по смыслу данной нормы субъектом налогового правоотношения является сам налогоплательщик независимо от того, лично он участвует в этом правоотношении или через законного представителя.

Примечание. Данное постановление утратило силу, но сделанные в нем выводы актуальны и сейчас.

В соответствии с пунктом 2 статьи 27 Налогового кодекса РФ законными представителями налогоплательщика признаются лица, выступающие в качестве его представителей в соответствии с Гражданским кодексом РФ. В пункте 1 статьи 28 Гражданского кодекса РФ предусмотрено, что за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени только их родители, усыновители или опекуны.

Таким образом, законными представителями детей до достижения ими 14 лет являются их родители.

Значит, якобы уплачивать НДФЛ и подавать налоговые декларации в случае вручения подарков детям, не достигшим возраста 14 лет, должны их родители (письма Минфина России от 15 июня 2009 г. № 03-02-08-54, от 28 августа 2008 г. № 03-05-06-01/27).

Позиция у чиновников на самом деле весьма шаткая.

Во-первых, налоги вообще-то должны уплачиваться за счет собственных средств налогоплательщика. И представители уплачивают налоги за счет средств представляемого лица, а не за свой счет (определение Конституционного суда РФ от 22 января 2004 г. № 41-О).

А какие есть собственные средства у несовершеннолетнего? В большинстве случаев никаких. При этом в нашем налоговом законодательстве нет принципа семейной налоговой ответственности: каждый член семьи - отдельный налогоплательщик.

Во-вторых, уплата налога - это не сделка. Так что ни в какие сделки с государством дети не вступают. И притягивать сюда статью 28 Гражданского кодекса РФ нельзя.

Просто в законодательстве по этому вопросу гигантская дыра.

Кроме того, даже наказать-то за непредставление декларации по НДФЛ никого не получится. В статье 119 Налогового кодекса РФ установлено, что за непредставление налогоплательщиком в установленный срок налоговой декларации предусмотрена ответственность. Однако, согласно пункту 2 статьи 107 Налогового кодекса РФ, физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с 16-летнего возраста. Ответственность же законных представителей физического лица не предусмотрена.

Правда, налоговики в письме УФНС России по г. Москве от 9 августа 2007 г. № 28-10/076242@ пригрозили какой-то ответственностью, но какой - назвать не смогли.

Так что в такой ситуации, строго говоря, можно вообще уклониться от уплаты НДФЛ, даже если новогодний подарок ребенку будет стоить более 4000 руб.

2. Детские подарки передают в руки родителям . Если договор дарения новогоднего подарка составлен непосредственно с работником или же он расписался в ведомости на получение подарков, то формально подарок получает именно он. Значит, у него и возникает доход. Тогда он уплачивает налог на доходы физических лиц.

Кстати, если в одной компании работают оба родителя, сколько подарков им положено?

Это прямо зависит от того, как прописано положение о выдаче новогодних подарков в локальных актах организации. Если там написано, что новогодний подарок выдается каждому работнику, имеющему ребенка, то каждому из супругов, работающих в одной фирме, следует выдать новогодний подарок.

Если прописано, что одному конкретному ребенку положен только один подарок, то его оформят только на одного из супругов по их выбору.

Страховые взносы

Из положений статьи 7 Закона № 212-ФЗ понятно, что если подарки выдаются непосредственно детям, то никакой речи о начислении обязательных страховых взносов не может быть, так как дети не состоят с компанией в трудовых отношениях и никаких гражданско-правовых договоров с ней не заключают.

Если же подарки для детей передают родителям, то возможно два варианта, в зависимости от того, как оформляется передача. Если она оформляется письменным договором дарения, то, как мы рассматривали ранее, страховые взносы можно не начислять. Если же выдача оформляется ведомостью на получение новогоднего детского подарка, где расписывается работник, то теоретически есть опасность, что такую выдачу можно трактовать как выплату в натуральной форме.

К счастью, есть письмо Минздравсоцразвития России от 19 мая 2010 г. № 1239-19, где чиновники посчитали, что с выплат и вознаграждений в пользу физических лиц, не связанных с компанией трудовым или гражданско-правовым договорами, в том числе в виде новогодних подарков детям работников, страховые взносы не начисляются.

Налог на добавленную стоимость

В отношении начисления НДС картина та же самая, что и при выдаче подарка родителям: налог следует начислить.

Пример. Турфирма «Маяк» приобрела для детей своих работников новогодние подарки на сумму 250 000 руб. (в том числе НДС - 38 136 руб.). Стоимость подарка для каждого ребенка - 2500 руб. На каждый подарок был оформлен отдельный договор дарения.

Стоимость подарков при передаче работникам - 211 864 руб. (250 000 - 38 136). Соответственно, сумма НДС к начислению - 38 136 руб. (211 864 руб. x 18%).

В бухгалтерском учете будет отражено:

ДЕБЕТ 41 КРЕДИТ 60

- 211 864 руб. - оприходованы детские новогодние подарки;

ДЕБЕТ 19 КРЕДИТ 60

- 38 136 руб. - отражен «входной» НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 19

- 38 136 руб. - предъявлен к вычету «входной» НДС (для вычета «входного» НДС нужен счет-фактура);

ДЕБЕТ 60 КРЕДИТ 51

- 250 000 руб. - оплачены подарки;

ДЕБЕТ 73 КРЕДИТ 41

- 211 864 руб. - переданы подарки работникам;

КРЕДИТ 73

- 211 864 руб. - списана стоимость подарков;

ДЕБЕТ 91 субсчет «Прочие расходы»

КРЕДИТ 68 субсчет «Расчеты по НДС»

- 38 136 руб. - начислен НДС со стоимости подарков.

Начислять обязательные страховые взносы, а также удерживать налог на доходы физических лиц со стоимости подарков не нужно.

Так как в налоговом учете стоимость подарков не признается в расходах, то на основании ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденного приказом Минфина России от 19 ноября 2002 г. № 114н, в бухгалтерском учете возникает постоянное налоговое обязательство в размере 42 373 руб. (211 864 руб. х 20%).

Бухгалтер отразит его так:

ДЕБЕТ 99КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

- 42 373 руб. - отражено постоянное налоговое обязательство.

Корпоративные подарки на Новый год детям сотрудников не только подарят радость малышам, но и помогут сделать отношения руководства с более теплыми и доверительными. Детские корпоративные подарки на Новый год – это, как правило, сладости и небольшой сувенир (игрушка). Казалось бы – традиционное решение, но и такой подарок можно сделать необычным и оригинальным.

При выборе детских корпоративных подарков следует учитывать пол и возраст детей. В каталоге «Фабрики подарков» представлены новогодние подарочные наборы как для совсем малышей, так и для детей постарше. Так, например, трогательный набор фигурного печенья ручной работы «Путешествие белого мишки» порадует дошкольников, подростков же можно вручить качественный шоколад или конфеты в стильной упаковке.

Для детей сотрудников

Хорошо, если у организации есть возможность устроить корпоративный праздник для детей сотрудников и вручить подарки лично. Наборы сладостей могут быть как дополнением к билетам на новогоднее детское мероприятие, так и самостоятельным презентом. Логотип компании лучше всего разместить на подарочном пакете или коробке, а не на упаковке продуктов, однако следует помнить, что яркое новогоднее оформление подарка нравится детям больше, чем символика организации.

В данном разделе мы постарались собрать новогодние корпоративные подарки, которые подойдут для поздравления детей сотрудников и . По вашему запросу мы подготовим вариант подарка под ваш бюджет и специальные требования. Все корпоративные подарки на новый год для детей интересны, безопасны и наверняка порадуют малышей.